地方金融控股公司(以下简称“地方金控”)是由地方政府主导���、通过整合本地金融资源而成立的金融控股集团。由地方政府实际控制���,以金融股权投资为主要业务���,控股两种及以上金融或类金融牌照。

地方金控按照实际控制人分类���,地方金控可分为地方国资委控制���、地方财政厅(局)控制及地方政府控制三类;按照层级分类���,可分为省级金控���、市级金控和区县级金控。

地方金控数量众多���,初步统计���,名字中冠以“金融控股”的企业有8000多家。地方金控公司以服务地区经济发展为核心使命���,特别是在地方债务问题严峻的大背景下���,加快打造高质量发展的省级金控集团更具紧迫性。

918博天堂咨询基于过往数十家地方金融控股公司咨询项目经验和研究成果���,总结地方金控发展现状���,预判“十五五”发展趋势。

一���、地方金控发展现状

01���、政策导向

2020年9月13日国务院正式发布的《关于实施金融控股公司准入管理的决定》及同日央行公布的《金融控股公司监督管理试行办法》(以下简称“金控办法”)���,标志着金控行业从此步入了持牌经营的阶段和规范管理的轨道。《金控办法》从准入���、监管���、公司治理���、风控等方面做出了规定。

《金控办法》的出台使得广大冠名“金控”的企业面临两个选择���:持牌还是不持牌?持牌核心优势在于品牌加持���,类似于正规军���,但却面临着更为严格的监管���,同时对于企业的规模及牌照要求极高。目前大多数地方金控公司都不满足申牌的资格���,但申牌显然是多数地方金控特别是省级金控的追求目标。多数省级金控公司纷纷提出了申牌的战略目标���,并在省政府的大力支持下���,加快了资源整合的步伐。

02���、发展路径

同为地方金控公司���,由于所处地区的经济环境���、自身发展基础���、管理风格等的差异���,规模实力���、发展阶段���、专业能力差异较大。由于发展基点不同���,不同的金控公司也选择了不同的发展路径���,总体而言���,由初级到高级可分为五个阶段和五种发展路径���:

阶段一���:整合地方资源。从门槛较低���、难度较小的小贷���、担保���、租赁���、创投���、保理等开始;抓住省信用联社改革的契机���,争取实控银行牌照;抓住央企国企“限金令”的契机���,获取���、保险���、银行等更多金融牌照。如内蒙古财信投资集团有限公司���、云南省国有金融资本控股集团有限公司等。

阶段二���:实现资源协同。着力在集团内部搭建平台���,共享各子公司���、业务部门的客户资源���、业务资源和销售渠道���,同时建立人才流动机制等���,加大业务协同规模。如甘肃金控。

阶段三���:优化资源配置。通过上市等方式实现国有资产化���,引入战略投资者进行股份制和混合所有制体制改革���,壮大资本实力���,为下一步布局金融资产做准备。如重庆渝富控股集团有限公司。

阶段四���:根据定位不同选择两种发展路径。A路径为打造金控平台���,进一步抢滩金融资产���,扩大实力和品牌影响力���,为获取金控牌照奠定基础���,典型代表如上海国际集团���、湖南财信金控���、武汉金控等;B路径为做优创投平台���,以创投业务为核心���,匹配地方政策���,做优创投业务���,如山东财金集团���、津融集团等。

阶段五���:获取金控牌照。成为持牌经营的金控集团���,支撑地方经济发展���,以专业化管控协同旗下金融/类金融业务良性发展���,如中信金控���、北京金控集团���、招商金控。

03���、牌照布局

1. 金融牌照布局情况

各省级金控正积极布局金融牌照���,按《金控办法》金融牌照分类���,目前已实控两类及以上的省级金控为14家(其中财政系8家���,国资系6家)���,已实控一类的为7家(其中财政系2家���,国资系5家)。

已实控两类及以上的省级金控如下表���:

已实控一类的省级金控如下表���:

2. 类金融牌照布局情况

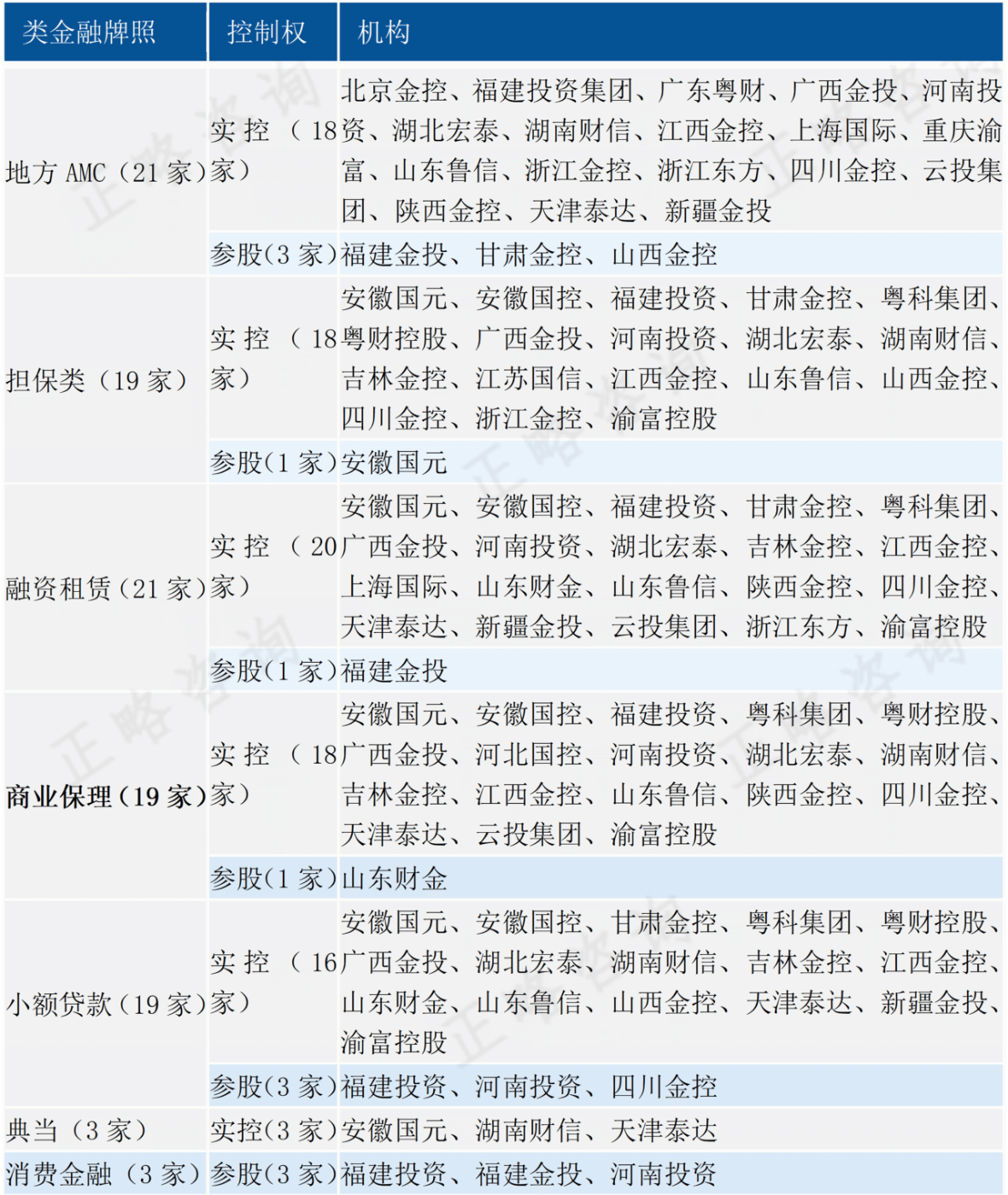

金控对类金融牌照以实控为主���,主要布局牌照为地方AMC���、担保类���、融资租赁���、商业保理���、小额贷款等。

04���、战略共识

918博天堂咨询总结多家代表性地方金控公司战略规划���,已形成三方面共识���:

1. 持牌金控升至战略高度。如浙江东方���,将持牌作为四大战略之一���,通过持牌金控���、生态金融���、业务引领���、能力聚合四大整体战略着力打造一流国有上市金控集团。如四川金控���,将实现持牌经营作为首要战略目标���,坚定持牌经营目标���,全力获取核心金融牌照���,力争早日实现持牌经营���,充分发挥“多牌照”综合金融协同服务优势���,助力打通实体经济融资痛难点。

2. 数字赋能打造智慧金控。如广东粤财���,坚持以用户为中心���,以监管要求为准绳���,以业务协同发展为导向���,打造以业务“一平台”���、管控“一套表”���、科技“一朵云“为特征的智慧新粤财。

3. 构建协同打造综合金融。如天津泰达���,秉持“创新协同”的核心理念���,打造更多具有创新力���、发展力的协同载体���,强化协同机制���,打造产融城深度结合的一流跨境国有资本投资公司。

二���、地方金控“十五五”发展建议

01���、加快资源整合步伐���,朝持牌经营努力

《金控办法》出台后���,所有金控都在思考是否要成为真正的持牌金控?笔者认为���,对于实力较雄厚或者有较好预期的地方金控特别是省级金控而言���,持牌经营可以更名正言顺���、更加稳固���,在专业监管下可以更为专业和规范���,是长治久安之道。现实情况是���,多数省级金控所控制的金融牌照及规模尚未满足持牌金控的门槛要求。因此在“十五五”期间���,加快资源整合仍然是多数省级金控的重中之重���:一方面���,需要加强与上级主管部门的沟通;另一方面���,“打铁还需自身硬”���,通过完善总部管控体系���,提升管控的专业能力���,特别是在风控���、业务管理和协同等方面的管控能力���,建立战略客户的管理拓展能力���,构建一体化信息系统���,为争取资源持续增加砝码和底气。

02���、更好服务区域经济���,做好两手准备

地方政府之所以力推金控公司的组建���,核心目的是为了增强对金融资源的掌控力���,通过整合金融资源增强地方金融机构相对于全国性金融机构的竞争力���,特别是在地方政府化债任务艰巨的当前���,全国性商业银行纷纷收紧了信贷政策。当然���,地方政府对金控的期许更多还是希望能够支持地方产业发展���,助力地方经济转型���,在发展中解决历史问题。因此���,地方金控公司“十五五”期间应在两方面更好地服务区域经济���:一方面���,通过纾困基金���、担保增信���、盘活存量资产���、投资入股等形式���,在地方化债中发挥作用;另一方面���,大力发展产业投资���、供应链金融���、科技金融等业务���,围绕“五篇大文章”培育能力与积累优势���,助力地方产业规划的落实。

与此同时做好能否持牌的两手准备。能否申牌成功一方面取决于自身的努力���,更多取决于地方政府的资源部署和中央政策的松紧���,有较大的不确定性。因此���,地方金控公司应做好两手准备���,努力服务好地区经济���,提升管控专业能力���,考虑成为地方国有金融资本运营公司。国有金融资本运营公司的功能定位是国有金融资本投资���、运营和管理的专业化平台。相关动态���:2022年8月���,大连市国有金融资本管理运营有限公司成立;2023年6月���,河北省国有金融资本投资运营公司获批入股5家农商行���、17家农信联社。

03���、对照《金控办法》要求���,持续优化风险管理

金控公司最大的优势是协同效应���,最大的风险也是来自协同的风险交叉传染���,这是监管机构最为担心的和监管的核心���,因此除了《金控办法》中强调外���,还专门出台了《金控关联交易办法》。

因此���,即使没有持牌���,地方金控公司也应对照持牌金控的相关规定���,持续优化自身风险管理体系。

如招商局金控运用信息科技���,防范集中度风险和统一授信管理���:制定统一标准识别集团客户���,通过AI技术识别集团客户与家谱���,构建集团客户风险暴露的类型���,参照银保监会的大额风险暴露���,将目前各公司的业务类型与这些风险暴露进行映射���,形成客户维度的一般风险暴露���、交易战略风险暴露;完善限额管理与风险报告机制���,开发了限额测算工具���,并嵌入到各个公司的集中度系统里���,在做业务前���,将相应客户输入系统内���,对其各方面进行测试���,包括单一客户限额���、单一集团客户限额���、行业限额���、地区限额���、金控集团整体限额以及在其他兄弟公司的敞口情况。

如光大金控根据风险交叉传染的特征���,科学设计了“四道防火墙”(战略防火墙���、体制防火墙���、制度防火墙���、信息防火墙)���,其中信息防火墙包含两面性���,既要促进金控集团数据的高效协同共享���,又要保障信息共享的安全���、合规;为破解数据安全共享的难题���,光大设立了数字化协同实验室���,创新数字化协同方式���,最大化发挥数据价值。